父が昨年亡くなりしました。

亡くなってしばらくはあまり考えていなかったのですが、偶然見かけたネットの記事で、 相続税の申告には期限がある ということを知り、アセって遺産相続についていろいろと調べているうちに少々詳しくなりました。

そこで、残された家族がやることになる、遺産の整理についてまとめたいと思います。

- 相続税の申告には期限がある

- ほとんどの人に相続税はかからない

- 相続人の確認は自分でやると大変

などなど、知っておいて損は無いと思います。

相続税と相続放棄の申告期限

相続税が発生する場合は、税務署へ申告します。

相続税が発生しない場合は、申告する必要はありません。

借金などの負の遺産の相続を放棄する場合は家庭裁判所へ申告します。

相続税の申告期限は10ヶ月

相続税が発生する場合、 被相続人(親など)の死亡を知ってから10ヶ月以内に、 税務署へ相続税の申告をしなければなりません。

この10ヶ月を過ぎると無申告加算税を追加で支払う必要が出て来てしまいます。

相続放棄の申告期限は3ヶ月

借金などの負の遺産がある場合、 被相続人(親など)の死亡を知ってから3ヶ月以内であれば、 相続権を放棄することができます。

ただし、マイナスの資産だけを放棄することはできません。放棄する時はプラスの資産もセットです。

なので、負債とのバランスを見て、放棄するかどうかを検討する必要があります。

例えば借金が3,000万円あったとしても、土地と家を売れば4,000万円になるようであれば、差し引き1,000万円を得ることができますからね。

相続税が発生する人としない人

ここ大事。 相続税が発生しない場合は、税務署へ申告する必要はありません。

一定の額までは税金がかからない

相続税には「基礎控除額」というものがあり、一定の額までは税金がかからないことになっています。 それは

| 3,000万円+(600万円×相続人) |

この額までは相続税がかからないんです。

相続税の計算例

例えばお父さんが亡くなって、相続人が奥さんと子供2人だった場合、相続人は3人ですよね。 このような場合、

| 3,000万円+(600万円×3人)=4,800万円 |

4,800万円が、基礎控除額となります。

つまり遺産の総額が4,800万円までは、相続税かかりません! 逆にこれ以上だと、相続税がかかります。当たり前ですけど。

ただし! 配偶者である奥さんは、さらにまた別の基礎控除額が設定されているので、相続税は余計かかりません!

配偶者の基礎控除額は1.6億円!

配偶者は、 相続した遺産の額が1億6,000万円まで であれば、相続税がかかりません。

配偶者は最低でも1/2の財産を相続することができます。

ですので、例えば遺産の総額が1億円だった場合、奥さんの相続分は1/2の5,000万円です。

「3,000万円+(600万円×3)」の式では4,800万円を超えてしまうのですが、配偶者である奥さんはまた別。この場合でも相続税はかかりません。

そしてなんと、1億6,000万円を超えても、配偶者の法定相続分までであれば、相続税が課税されません。

このように、よほどのお金持ち、資産家ではない限り、相続税ってかからないものなんてす。

ただし! 相続税がかかるどうかを知るためには、相続する遺産の内容と、誰が相続人か?を明確にする必要があります。

これが結構大変なんです。

遺産内容と相続人は早めの確認を

親が亡くなったら、まずはこの「遺産の内容」と「相続人」の確認をお勧めします。

なぜすぐにこの2つの確認が必要かといえぼ、冒頭でも書いた通り、相続税の申告や負の遺産の相続放棄には、申告の期限があるからです。

そもそも、遺産の内容や相続人が誰であるかを明確にしないと、自分に申告の義務があるかどうかもわかりませんよね。

遺産内容や相続人の確認には時間がかかる場合もあるので、確認作業を早めに始める必要があるのです。

この2つの確認が終わらないと、 相続税発生の有無がわからない でも、相続税の申告には期限がある(10ヶ月)。 遺産内容の確認と相続人の確認には 意外と時間がかかる場合がある。 なので早めの確認を!! |

遺産内容の確認

遺産は「被相続人から引き継ぐ資産」です。

資産には現金以外にも、土地や家、車、ゴルフ会員権、貴金属や着物などなど様々なものがあります。

相続税の確認や遺産分割のためには、これらをすべて金額に換算しなければなりません。

相続税を申告する時のため、もしくは相続税が発生しないことを証明する時のために、不動産などの遺産は早めに評価額を算出しておきましょう。

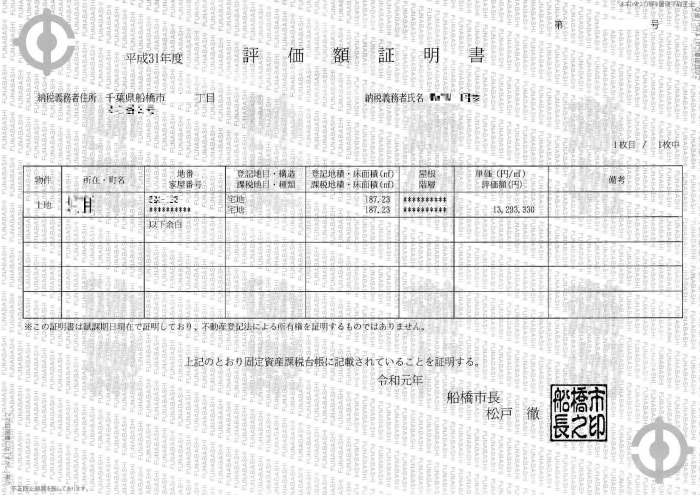

家の価値は評価額証明書でわかる

家の価値は、役所で「固定資産評価証明書」をもらえばすぐにわかります。

家や土地などの不動産を所有していると、毎年固定資産税がかかりますよね。

この固定資産税は、行政が決めた評価額に基づいて算出されています。

この「行政が決めた評価額」が記載されている証明書が「固定資産評価証明書」です。

サンプルとして、千葉県船橋市にあった私の実家の評価額証明書を貼っておきます。

画像は土地の証明書ですが、証明書は土地と建物の両方があります。なぜなら両方に固定資産税がかかっていたから。

評価額証明書は遺産の価値を証明する根拠として使用できるので、親が亡くなったらすぐに評価額証明書を取りに行きましょう。

相続人の確認

さて、問題は相続人の確認です。

相続人を明確にしておかないと、誰が遺産を相続したり、相続税を支払ったりするのかがわからないし、遺産の配分も決められません。

相続人を確認するためには、被相続人の出生から死亡までの戸籍謄本を確認する必要があります。

ちなみにこの戸籍謄本、不動産の名義を被相続人から家族へと変更する「相続登記」の際にも必要になってきます。

なぜなら、被相続人に隠し子がいた場合などは、その隠し子にも遺産相続権があるからです。

例え愛人の子であったとしても、認知してしまえばその子の名前が父親の戸籍に記載されます。 戸籍に記載されている子供には、正当な相続人としての権利があるわけです。

私は税理士さんに依頼しました

相続人を確認するための戸籍の確認は、税理士さんに依頼するのが確実です。

というか、自分でやると大変です。間違えたらやり直しだし。

私は実家が千葉なのですが、父は愛媛県西条市出身のため、西条市役所にも問い合わせる必要がありました。

ややこしいので自分で確認するのは諦めました。

私は実家を売却することにもなっていたので名義変更(相続登記)も必要でした。だから戸籍確認は、相続登記と併せてお願いしました。

(名義が故人のままの不動産は、売却ができません)

相続での税理士選びなら税理士ドットコム![]() で、できるだけ近くて安い税理士さんを紹介してもらうことをおススメします。

で、できるだけ近くて安い税理士さんを紹介してもらうことをおススメします。

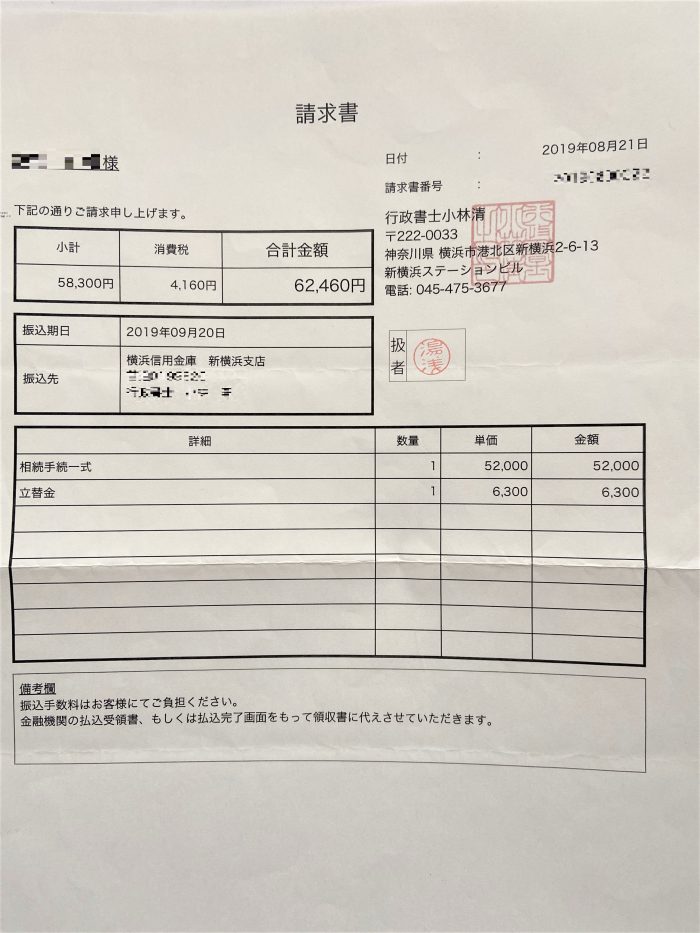

私の場合、戸籍の確認は62,460円で済ませることができました。

聞いたことも無い曾祖父の戸籍まで遡ったのには驚きました。

その時の請求書を貼っておきます。

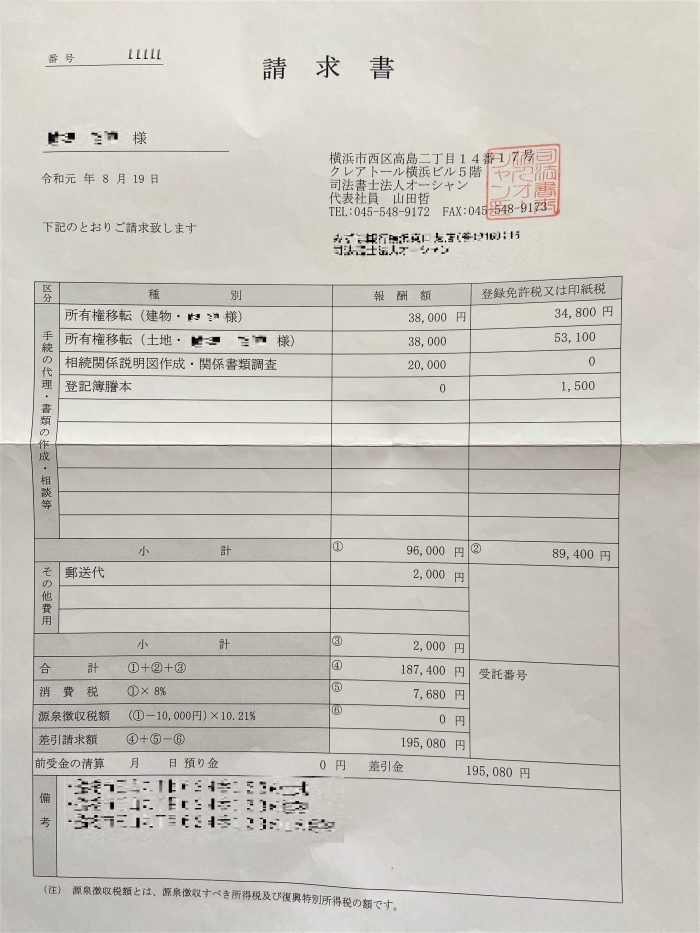

相続登記は司法書士に依頼

実家等の不動産の名義を故人から誰か家族に変更することを「相続登記」といいます。

相続登記には期限はありませんが、相続人の確認でせっかく被相続人の戸籍を調べるんですから、相続登記も併せてやっておいた方がいいですよ。

また、名義が故人のままの不動産は売却ができないので、実家を売却する場合には相続登記が必要になります。

相続人の確認は税理士さんにお願いするわけですが、相続登記は司法書士さんが行います。

戸籍の確認と相続登記はセットで行われることが多いので、戸籍の確認で税理士さんに依頼をすると、そのまま司法書士も紹介してくれることがほとんどです。

税理士ドットコム![]() 等で税理士さんを見つけたら、まずは相談してみてください。

等で税理士さんを見つけたら、まずは相談してみてください。

私の場合、相続登記には195,080円かかりました。

まぁだいたいこの程度が相場ですね。 以前、住宅ローンの借り換えで登記変更をした場合も、やはり20万円くらいでした。

相続登記の際の請求書も貼っておきます。

まとめ

いかがでしたか? 親が亡くなったら、まずは相続人と遺産内容の確認が大事だということを知っていただけたでしょうか?

- 相続税が発生する場合は、10カ月以内に税務署への申告が必要

- 負債などの遺産相続を放棄する場合は、3カ月以内に家庭裁判所への申告が必要。

- 相続税が発生するかどうかは、遺産内容と相続人の確認が必要。

- 相続人の確認は自分でやると大変。税理士に相談するのがベスト。

親が亡くなった時は悲しいですよね。

でも、遺産の確認や手続きには、自分でできることとできないことがあります。

私は税理士さんには、遺産のこと以外にも不動産取得税や税金控除の特例など、様々なアドバイスを頂きました。とても感謝しています。

無理をせず、安全、確実に遺産の整理、相続をして、受け取った財産は感謝しながら大切に使いましょう。

コメント